关于改革上市公司财务信息披露制度 提高财务信息披露质量的提案

全国政协委员、北京国家会计学院秦荣生教授

我国上市公司的财务信息披露制度从无到有,已经形成较为完善的信息披露制度,对维护证券市场秩序、保护广大投资者利益发挥了积极作用。但是,现行财务信息披露制度也存在着财务信息披露可用性、可信性、及时性等有待提高的问题,应进一步进行改革和完善,这对于提高我国上市公司财务信息披露的质量,更好地保护投资者利益,确保证券市场健康有效地运行,都具有重要的现实意义。

一、现行上市公司财务信息披露制度存在的问题

财务报告是上市公司公司重要的公开信息,也是社会公众了解上市公司经营状况和盈利能力的重要渠道。社会公众对上市公司财务报告有着广泛的需求和依赖,都希望借此提高其决策的科学性。但是,现行财务信息披露制度存在一些问题,损害了财务信息的可用性、可信性和及时性。

1.财务信息披露的可用性还较低。对于上市公司财务信息披露的格式和内容,现行财务信息披露制度对年度报告、半年度报告和季度报告都有不同的要求。特别是上市公司季度报告只要求披露公司基本情况、主要会计数据和财务指标等财务信息,缺乏具体的财务报表和会计政策、会计估计运用等内容的披露,社会公众难以从披露的季度报告中了解上市公司的具体情况。而且,上市公司季度报告未经审计和审阅,其真实性也难以得到保障。这些情况的存在,严重影响了社会公众通过阅读季度报告进行其决策,财务信息披露的可用性较低。

2.财务信息披露的可信性还不够。真实可信、内容完整是对财务信息披露质量的最基本要求,而财务信息披露不真实、不可信是最严重、危害最大的问题。一些上市公司管理层为了公司的市值管理、经营业绩和筹资,在编制财务报告时往往采取操纵行为,弄虚作假,披露不真实、不可信的财务信息。而现行财务信息披露制度没有要求对上市公司披露的季度报告、半年度报告进行审计和审阅,更是使季度报告、半年度报告的可信性大打折扣,导致社会公众要么不相信上市公司所披露的财务信息,无法做出决策;要么相信了上市公司所披露的不真实财务信息,做出了错误的决策。

3.财务信息披露的及时性还不强。上市公司公开披露的财务信息讲求的是时效,信息披露的及时与否对广大投资者来说至关重要,直接关系到广大投资者的利益。现行财务信息披露制度对于上市公司年度报告披露,规定年度报告由上市公司在每个会计年度结束之日起4个月内编制完成(即一至四月份),而且一些上市公司尽量将年度报告拖延至次年的4月中下旬进行披露,这种做法不仅降低了财务信息披露的及时性,也降低了财务信息的可利用价值,先披露一季度季度报告后披露上年度的年度报告时有发生,还为内交易和操纵市场行为创造了条件。

二、改革上市公司财务信息披露制度的可行措施

改革上市公司财务信息披露制度,提高上市公司财务信息披露的质量,是上市公司“提质”的重要举措之一。因此,为提高上市公司财务信息披露质量,应采取综合治理模式,取消季度报告披露,降低上市公司的披露成本;实行中期报告的审阅制度,提高财务信息的可信性;缩短年度报告披露期限,提高财务信息披露的及时性。

1.取消季度报告披露,降低上市公司的披露成本。现行上市公司披露的季度报告因其内容单一、指标综合,且未经审计导致可用性差,并促使上市公司将注意力放在季度短期利益上,从而忽略长期战略、成长和可持续发展,不能满足季度报告使用者决策的需要。取消季度报告披露,对公司来说,可以从半年度甚至全年布局经营情况,克服季节性波动对业绩和股价带来影响,并将减轻上市公司的负担和降低披露成本。对投资者来说,应从考虑上市公司的短期业绩转向关注其长期发展战略和可持续发展情况,逐渐养成长期投资和价值投资的理念。从国际上看,美国SEC正在研究取消美国本土上市公司的季度报告披露,对于非美国本土上市公司(包括中概股)并不强制要求公司披露季度报告。按香港联交所上市规则,在香港上市的上市公司不要求披露季度报告。中国证监会2021年修订定期报告相关的披露规范,已将季度报告的强制披露内容大为缩减,不再强制要求披露季报业绩预告。

2.实行中期报告的审阅制度,提高财务信息的可信性。现行绝大多数上市公司披露的中期报告是不需要审计的,但上市公司拟在下半年进行利润分配、以公积金转增股本、弥补亏损等情形应当进行审计。对于未经审计或者审阅的中期报告,其可信性较差,社会公众和投资者难以据此作出决策。实行中期报告的审阅制度,将会给社会公众和投资者带来更大的效益,能够提高财务信息的可信性,降低年中财务造假等欺诈发生的可能性,同时还可以改进中期数据的预测能力,从而更好地为社会公众和投资者服务。审阅与审计最大的区别在于其提供的只是一种消极保证,实施的程序也只包括有限的询证和分析性复核。目前,在西方包括在美国资本市场上,对于上市公司中期报告的审阅已成为普遍采用的方式。美国SEC强制要求注册会计师对上市公司的中期报告进行审阅,但并没有要求其披露审阅报告。按香港联交所上市规则,香港上市公司披露中期报告需经注册会计师审阅。

3.缩短年度报告披露期限,提高财务信息披露的及时性。根据现行财务信息披露制度规定:上市公司年报的披露时间为每个会计年度结束之日起4个月内。首先,现行制度规定导致财务信息披露的及时性较差,不少上市公司的年度报告在次年的4月中下旬才披露,离年度末已经过去近4个月了,经营和财务状况已发生较大变化,投资者无法据此作出正确的决策。其次,随着互联网、大数据、云计算、人工智能的普及和上市公司智能会计系统的广泛应用,极大提高了编制年度报告的效率,缩短了财务信息收集、编报的时间,完全有能力在较短的期限内编制和披露年度报告。再次,注册会计师通过对中期报告的审阅、预审和现代数据技术的应用,能在较短的时间内对上市公司年度报告出具审计报告。最后,国际实践证明缩短年度财务报告披露期限是完全可行的。美国对于流通股大于7亿、在7500万以上但小于7亿、小于7500万的上市公司,分别规定在财务年度结束后60天、75天、90天内披露年度报告。因此,为提高我国上市公司财务信息披露的及时性,加快证券市场与国际趋同,规定我国上市公司年度报告披露的法定期限为3个月,是必要的,也是可行的。

会计包括财务会计与管理会计两个方向,大多数人只了解财务会计职称证书,管理会计方向的证书了解甚少,可以简单看下会计证书对比。

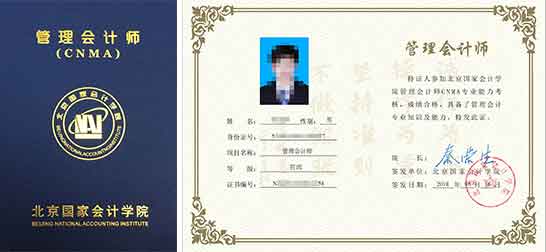

管理会计师CNMA是由北京国家会计学院推出的管理会计能力水平证书项目,分为初、中、高三个等级,致力于培养具有国际视野、符合中国国情、具有鲜明中国特色的管理会计师人才。

关于管理会计师,点击以下文章可以了解更多

咨询学服宁老师:naicnma(微信),或致电176-1175-1681